سازمان مالیاتی در راستای تسهیل فرآیند خوداظهاری مالیاتی، انجام کلیه تکالیف مالیاتی را به صورت الکترونیکی امکانپذیر نموده است. همچنین به عنوان تازهترین خدمت، امکان تکمیل و ارسال اظهارنامه مالیاتی را از طریق درگاه ملی خدمات مالیاتی (مای تکس) فراهم نموده است. به این ترتیب، دو مسیر برای تکمیل و ارسال اظهارنامه عملکرد صاحبان مشاغل برای سال 1401 وجود دارد:

- مراجعه به سامانه ملی مالیاتی به آدرس my.tax.gov.ir

- مراجعه به آدرس ntr.tax.gov.ir

نکته: با مراجعه به آدرس ntr.tax.gov.ir نیز مستقیما به سامانه مای تکس هدایت میشوید.

به طور کلی برای تهیه و تنظیم اظهارنامه مالیاتی اشخاص حقیقی 1401 چهار مرحله وجود دارد:

- مرحله اول: اقدامات اولیه و آماده سازی اسناد و مدارک

- مرحله دوم: تکمیل و ارسال اظهارنامه مالیاتی و یا فرم تبصره ماده 100

- مرحله سوم: پرداخت مالیات

- مرحله چهارم: تهیه نسخه چاپی اظهارنامه تایید شده و بایگانی اسناد و مدارک

مرحله اول: اقدامات اولیه و آماده سازی اسناد و مدارک اظهارنامه اشخاص حقیقی

از آنجا که با راهاندازی درگاه ملی خدمات مالیاتی انجام بسیاری از تکالیف مالیاتی از طریق این سامانه انجام میشود، ثبت نام در این سامانه از اهمیت ویژهای برخوردار است. در واقع عدم ثبت نام در این سامانه به معنای عدم تسلیم اظهارنامه مالیاتی است. به این ترتیب اقدامات قبل از تهیه و تنظیم اظهارنامه عبارت است از:

- انجام یا تکمیل ثبت نام در درگاه ملی خدمات مالیاتی و دریافت نام کاربری و رمز عبور

- بازیابی رمز عبور، در صورت فراموشی

- تعیین گروه شغلی مناسب کسب و کار

- آماده سازی کلیه اطلاعات مورد نیاز جهت تکمیل اظهارنامه مالیاتی

نکته: سازمان مالیاتی به منظور آگاهی از گروه شغلی مودیان اشخاص حقیقی، در جهت تسهیل انجام تکالیف مالیاتی آنان، امکان تعیین سریع گروه شغلی مودیان حقیقی و صاحبان مشاغل را از طریق سایت سازمان مالیاتی فراهم نموده است. برای اطلاع از گروه شغلی خود، روی دکمه زیر کلیک نمایید. دقت کنید که این راهنما برای عملکرد سال 98 است و برای سال 1401 (عملکرد 1400) بهروزرسانی نشده است.

هشدار

در صورتی که ثبت نام شما در سامانه مای تکس تکمیل نشده باشد، امکان ارسال اظهارنامه مالیاتی اشخاص حقیقی و یا استفاده از فرم تبصره 100 را نخواهید داشت؛ از این رو به دلیل زمانبر بودن این فرآیند، بهتر است هر چه سریعتر نسبت به ثبت نام در سامانه و تکمیل اطلاعات خود اقدام نمایید.

مرحله دوم: تکمیل اظهارنامه مالیاتی و یا فرم تبصره ماده 100 برای اشخاص حقیقی برای عملکرد 1400

در این مرحله اشخاص حقیقی و صاحبان مشاغل باید متناسب با گروه شغلی که به آن تعلق دارند، فرمها و جداول اظهارنامه را بر اساس عملکرد خود در سال گذشته تکمیل نمایند. مراحل کار به صورت زیر است:

- ورود به اظهارنامه مالیاتی اشخاص حقیقی برای عملکرد 1400

- انتخاب پرونده درآمدی که قصد ارسال اظهارنامه برای آن را داریم

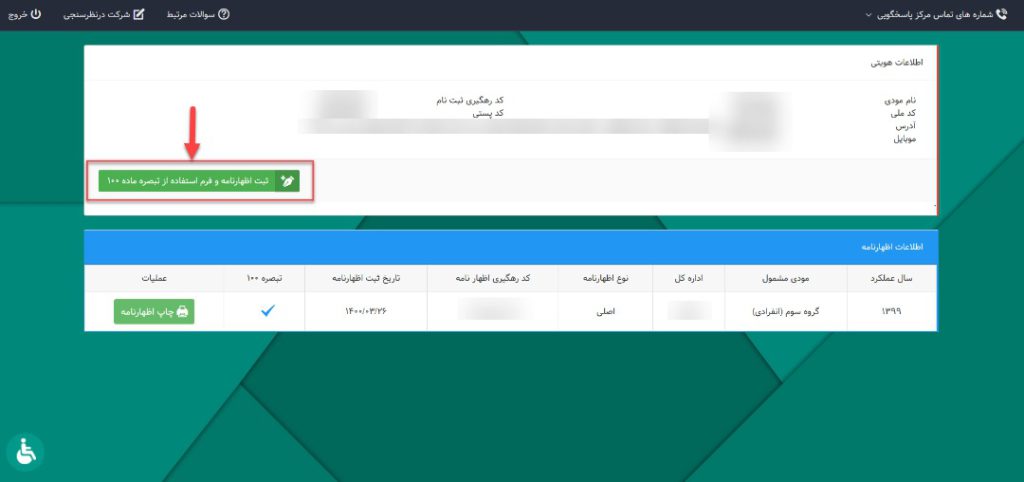

- انتخاب گزینه “ثبت اظهارنامه و فرم استفاده از تبصره ماده 100”

- تکمیل اطلاعات مربوط به سال مالی و فعالیت مودی

- تکمیل اظهارنامه عملکرد اشخاص حقیقی و صاحبان مشاغل 1401 (و یا تکمیل فرم تبصره ماده 100)

- تعیین نحوه پرداخت مالیات اشخاص حقیقی و صاحبان مشاغل

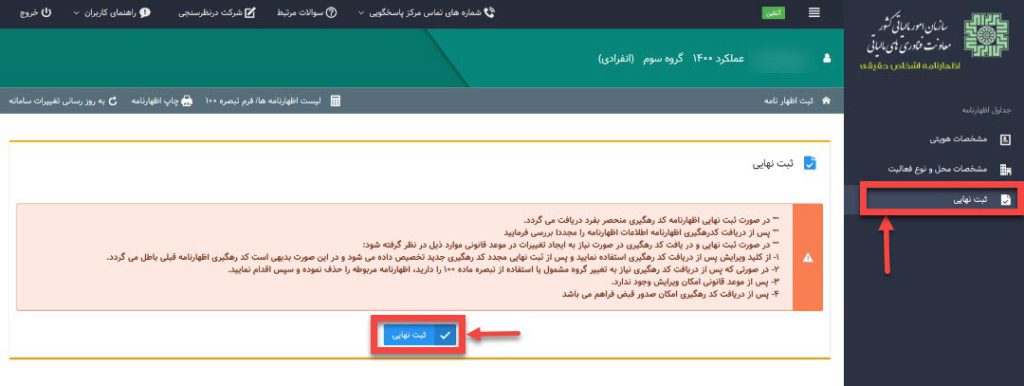

- ثبت، تایید نهایی و ارسال اظهارنامه

ورود به اظهارنامه مالیاتی اشخاص حقیقی برای عملکرد 1400

برای ورود به اظهارنامه مالیاتی صاحبان مشاغل و اشخاص حقیقی در سال 1401 باید با کمک نام کاربری و رمز عبور به سامانه مای تکس وارد شوید؛ سپس گزینه “جهت ارسال اظهارنامه عملکرد و توافق تبصره ماده 100 اینجا کلیک کنید” را انتخاب نمایید.

انتخاب پرونده درآمدی برای تکمیل اظهارنامه مالیاتی صاحبان مشاغل و اشخاص حقیقی

اظهارنامه مالیاتی را برای پرونده درآمدی که قصد دارید اطلاعات آن را گزارش نمایید، انتخاب نمایید.

ثبت اظهارنامه مالیاتی اشخاص حقیقی برای عملکرد سال 1400

در این مرحله در صورت تایید اطلاعات هویتی، وارد صفحه اظهارنامه و یا فرم جدید تکمیل تبصره ماده 100 میشوید.

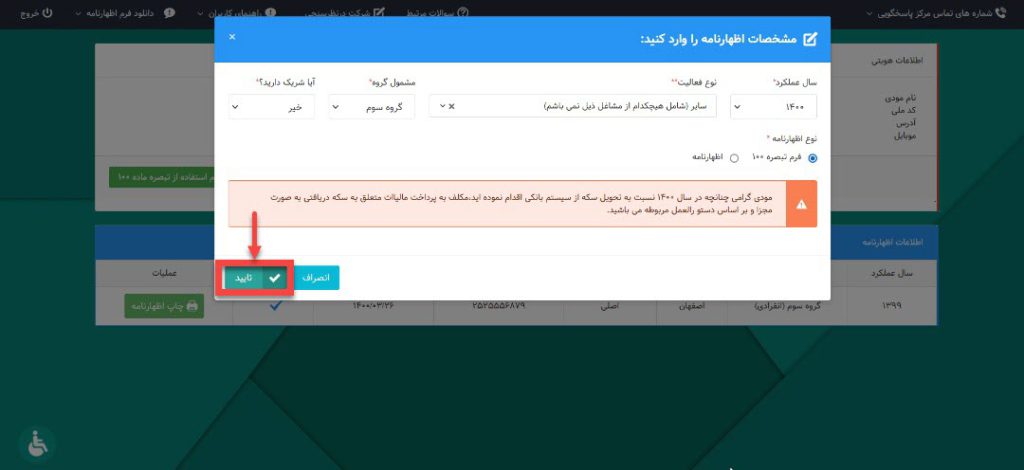

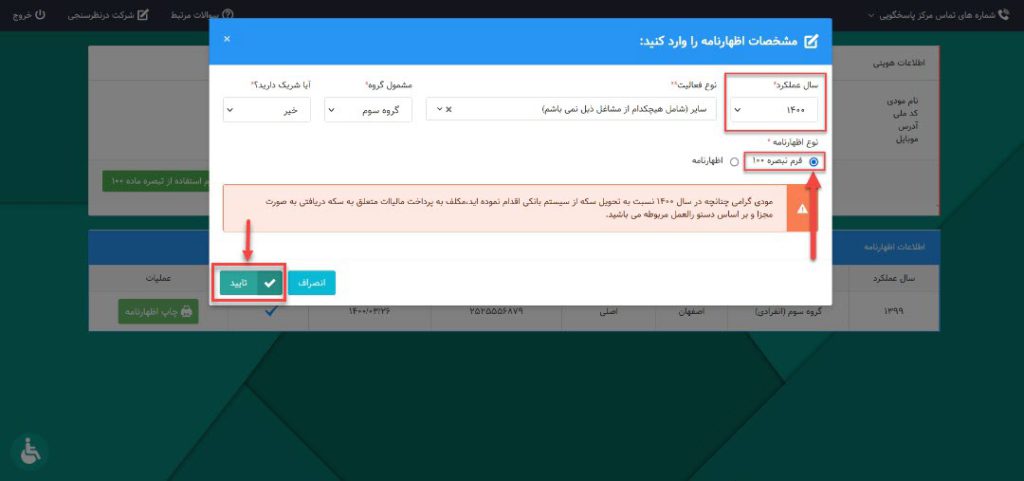

تکمیل اطلاعات مربوط به سال مالی و فعالیت مودی

اطلاعات مربوط به سال عملکرد، فعالیت اقتصادی، گروه شغلی و نوع اظهارنامه را ثبت و تایید نمایید.

تکمیل اظهارنامه عملکرد صاحبان مشاغل و اشخاص حقیقی 1401

در اینجا دو انتخاب پیش روی شما قرار دارد:

- فرم تبصره 100: مشمول و متمایل به استفاده از تبصره ماده 100 هستید

- اظهارنامه: موظف به تکمیل اظهارنامه عملکرد هستید

نحوه تکمیل جداول اظهارنامه مالیاتی اشخاص حقیقی

مودیان تنها قادر به تکمیل جداول اطلاعاتی و مالی خود مانند اطلاعات سود و زیان و ترازنامهای هستند؛ سایر اطلاعات به صورت خودکار از سامانههای دیگر در اظهارنامه بارگذاری میشوند. نمونه اطلاعات دریافتی از سایر سامانهها عبارتند از:

- اطلاعات مربوط به دفاتر قانونی (پلمپ دفاتر) از سازمان ثبت اسناد و املاک کشور

- اطلاعات صادرات و واردات از سامانه گمرک جمهوری اسلامی ایران

- اطلاعات ابرازی مربوط به عملکرد سال قبل از سامانه اظهارنامه عملکرد سال قبل

تعیین نحوه پرداخت مالیات اشخاص حقیقی و صاحبان مشاغل

پس از تکمیل کلیه جداول اظهارنامه مالیاتی، مالیات شما محاسبه و “مانده مالیات قابل پرداخت” به شما نمایش داده میشود. در این صورت شما میتوانید مالیات خود را به صورت نقد و یا نقد و اقساط پرداخت نمایید. دقت کنید که میزان پرداخت نقدی شما نباید از 40% مبلغ مالیات قابل پرداخت کمتر باشد. همچنین میتوانید 60% باقیمانده را حداکثر طی 6 قسط مساوی پرداخت نمایید.

نکته: در مورد اشخاصی که از فرم تبصره 100 استفاده میکنند این امکان وجود دارد که کل مبلغ قابل پرداخت را طی 4 قسط مساوی پرداخت نمایند.

تایید نهایی و ارسال اظهارنامه

مهمترین نکتهای که قبل از تایید نهایی و ارسال اظهارنامه باید به آن دقت کنید، بررسی اطلاعات مندرج در فرمهای اظهارنامه است. بدین منظور باید نسخه پیش نویس را (در صورت امکان) چاپ و کلیه مندرجات آن را به دقت بررسی نمایید؛ زیرا اصلاح اظهارنامه مالیاتی، تنها یک بار و از طریق ارسال اظهارنامه اصلاحی امکانپذیر است؛ که از سویی فرآیندی زمانبر است و از سوی دیگر حساسیت سازمان را بر روی عملکرد شما افزایش میدهد.

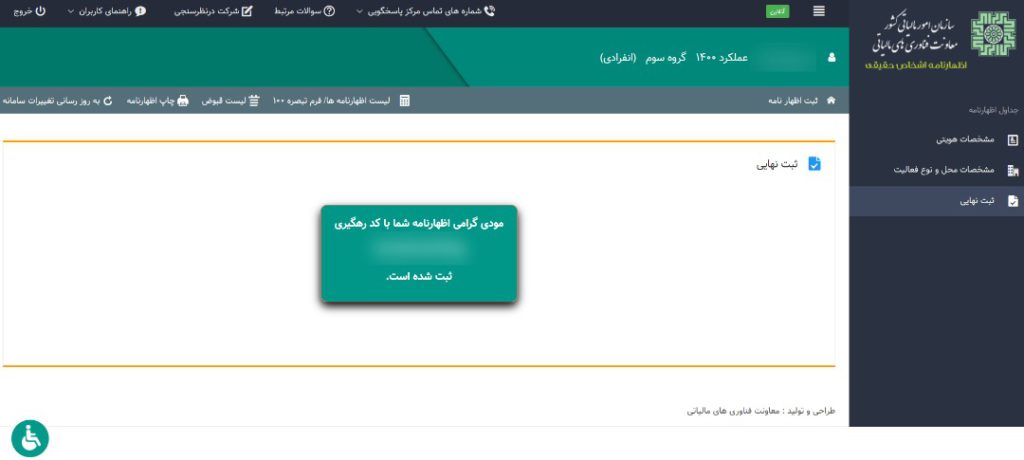

پس از تکمیل اظهارنامه مالیاتی اشخاص حقیقی و صاحبان مشاغل، کد رهگیری به شما نمایش داده میشود.

اصلاح اظهارنامه مالیاتی اشخاص حقیقی پس از ارسال

در صورتی که پس از دریافت کد رهگیری نیاز به ایجاد تغییر در اظهارنامه ارسالی خود داشته باشید، دو حالت پیش روی شما قرار دارد:

- ویرایش اظهارنامه عملکرد: انتخاب گزینه “ویرایش”، ثبت تغییرات و دریافت کد رهگیری جدید

- تغییر در فرم ماده 100 ق.م.م: حذف فرم تکمیل شده قبلی و تکمیل و ارسال فرم جدید

نکته: امکان ویرایش اظهارنامه پس از انقضای مهلت قانونی وجود ندارد.

مرحله سوم: پرداخت مالیات صاحبان مشاغل و اشخاص حقیقی

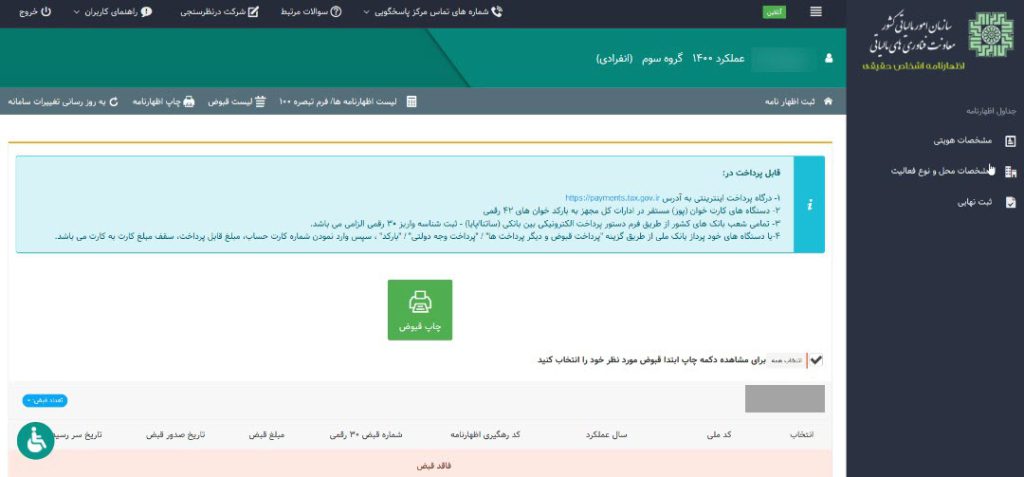

پس از اطمینان از ارسال صحیح اظهارنامه مالیاتی و دریافت کد رهگیری، در بالای صفحه عبارت لیست قبوض جهت انتخاب نوع پرداخت نمایش داده میشود.

روشهای پرداخت مالیات اشخاص حقیقی و صاحبان مشاغل

نکته: در ادامه باید شماره کارت حساب، مبلغ قابل پرداخت و سقف مبلغ کارت به کارت را وارد نمایید.

روشهای پرداخت مالیات اشخاص حقیقی و صاحبان مشاغل

برای پرداخت مالیات اشخاص حقیقی 4 روش وجود دارد. این روشها عبارتند از:

– درگاه پرداخت اینترنتی به آدرس https://payments.tax.gov.ir

– دستگاههای کارتخوان (پوز) مستقر در ادارات کل مجهز به بارکد خوانهای 42 رقمی

– تمامی شعب بانکهای کشور از طریق فرم دستور پرداخت الکترونیکی بین بانکی (ساتنا/پایا)

نکته: دقت کنید که ثبت شناسه واریز 30 رقمی برای استفاده از این روش پرداخت الزامی است.

– کلیه دستگاههای خودپرداز بانک ملی از طریق گزینه “پرداخت قبوض و دیگر پرداختها/پرداخت وجه دولتی/بارکد”

نکته: در ادامه باید شماره کارت حساب، مبلغ قابل پرداخت و سقف مبلغ کارت به کارت را وارد نمایید.

مرحله چهارم: تهیه نسخه چاپی اظهارنامه تایید شده و بایگانی اسناد و مدارک

یکی از مواردی که کلیه مودیان پس از تهیه و ارسال اظهارنامه مالیاتی باید در نظر داشته باشند، امکان رسیدگی به اظهارنامه و دفاتر و اسناد و مدارک تکمیل اظهارنامه است. از این رو پس از تکمیل و ارسال اظهارنامه، تهیه یک نسخه چاپی از اظهارنامه تکمیل شده به ویژه صفحه تایید نهایی ضروری است. این نسخه از اظهارنامه باید همراه با کلیه دفاتر قانونی و اسناد و مدارک مورد تایید که مبنای تهیه اظهارنامه بودهاند، در محل امنی بایگانی شوند.

نکته

دقت کنید که نگهداری اسناد و مدارک قانونی، تنها برای مودیان گروه اول و دوم مالیاتی که از فرم تبصره 100 استفاده نکردهاند ضروری است.

اطلاعات لازم جهت تکمیل و ارسال اظهارنامه مالیاتی اشخاص حقیقی و صاحبان مشاغل

به منظور راحتی کار بهتر است ابتدا کلیه اطلاعات مورد نیاز برای تکمیل اظهارنامه مالیاتی صاحبان مشاغل 1401 را آماده نمایید؛ دقت کنید که بر اساس نوع فعالیت اقتصادی و گروه مالیاتی که در آن قرار دارید، ممکن است به همه و یا برخی از اطلاعات زیر نیاز داشته باشید:

- اطلاعات مورد نیاز برای ورود به پرونده مالیاتی (نام کاربری و رمز عبور و شماره کلاسه پرونده مالیاتی)

- درآمد حاصل از فروش محصولات (اعم از داخلی و خارجی) در سال جاری و سال قبل

- کلیه صورتهای مالی (ترازنامه و صورت سود و زیان)

- اطلاعات مالی مربوط به مواد اولیه، کالاهای تولید شده، کالاهای فروخته شده و سایر محصولات

- صورت بهای تمام شده کالاهای تولید شده و فروخته شده (برای کارگاههای تولیدی)

- اطلاعات مربوط به قراردادهای پیمانکاری، درآمدها و مبالغ تمام شده هر قرارداد (برای پیمانکاران)

- مانده سود و زیان دوره مالی قبل

- گردش حساب تعدیلات سنواتی

- اطلاعات ثبتی دفاتر قانونی که اطلاعات درآمد و هزینه در آنها ثبت شده است

- مالیاتهای پرداخت شده قبلی

- اطلاعات مجوزهای مربوط به فعالیت اقتصادی و کارت بازرگانی

- اطلاعات مربوط به ملک استیجاری مودی جهت انجام فعالیت اقتصادی

- اطلاعات حسابهای بانکی و موجودیها و گردش طی سال

- اطلاعات تعداد کارکنان به تفکیک اداری و تولیدی و خدماتی

مطابق دستورالعمل موضوع تبصره ماده 100 قانون مالیاتهای مستقیم به شماره 200/1401/527 تاریخ 1401/03/03 و با استناد بند م تبصره 6 ماده واحده قانون بودجه سال 1401 با توجه به اظهار و تایید شما مبنی بر اینکه میزان فروش کالا و ارائه خدمات آن واحد شغلی طی سال 1400 کل کشور کمتر یا مساوی 100 برابر معافیت موضوع ماده 84 قانون مالیاتهای مستقیم معادل 48.000.000.000 ریال بوده است .لذا مبلغ مالیات عملکرد 1400 شما بصورت مقطوع می باشد و نیازی به نگهداری اسناد و مدارک و اظهارنامه مالیاتی جداگانه برای عملکرد 1400 نمی باشد .

یکی از اختیاراتی که به سازمان امور مالیاتی در جهت تسهیل و تسریع فرایند مالیات ستانی داده شده است موضوع توافق مالیاتی با صاحبان مشاغل و کسب و کارهای کوچک و اشخاص حقیقی است.

به عبارتی توافق تبصره ماده ۱۰۰ یک راه میانبر هم برای سازمان امور مالیاتی است و هم برای صاحبان مشاغل که بتوانند از این فرصتی که قانونگذار در چارچوب تبصره ماده ۱۰۰ در اختیار آنها قرار داده استفاده کنند و موضوع مالیات یک سال مالی کسب و کار را توافق کنند و پرونده آن را ببندند.

چنانچه میدانید که فروش یا درآمدهای شما در سال ۱۴۰۱ بیش از سقف تعیین شده برای استفاده از توافق مالیاتی است پیشنهاد میشود به هیچ وجه آنرا کتمان نکنید و در این حالت از تبصره ماده ۱۰۰ استفاده نکنید چرا که چنانچه در آینده به هر طریقی از جمله رسیدگی به تراکنشهای بانکی، احراز گردد که فروش واقعی خود را کتمان کرده و از توافق مالیاتی استفاده کردهاید، این اقدام شما به منزله عدم تسلیم اظهارنامه مالیات عملکرد میباشد و مشمول ۳۰% جریمه غیرقابل بخشودگی ماده ۱۹۲ قانون مالیاتهای مستقیم خواهید بود که جریمه خطرناکی است. ضمنا علاوه بر این جریمه به دلیل کتمان درامد و عدم تسلیم اظهارنامه مالیاتی از تسهیلات معافیت مالیاتی ماده ۱۰۱ (معافیت معیشتی پایه سالانه مشاغل) محروم خواهید شد.

یک تفاوت مهمی که دستورالعمل مالیات مقطوع سال جدید دارد موضوع بهره گیری از اطلاعات تراکنشهای بانکی و ورودیهای دستگاههای کارتخوان (پوز بانکی) است که با این رویه این تراکنشها نقش اثرگذاری در میزان مالیات مقطوع سال جدید دارد.

تفاوت دیگر مربوط به عدم اجرای پلکانها و درصدهای متفاوت براساس میزان مالیات سال گذشته و افزایش درصدی میزان مالیات در سال جدید است و عملا در سال جدید مودی با یک مبلغ پیشنهادی مالیات به صورت مقطوع مواجه است که یا میتواند آنرا پرداخت کند و توافق نماید و یا اگر به آن معترض است میبایست در مهلت مقرر نسبت به تسلیم اظهارنامه عادی اقدام نماید.

علاوه بر دو عامل ذکر شده فوق، عواملی نظیر گزارشات معاملات فصلی ماده ۱۶۹ خریدار یا فروشنده طرف مقابل مودی را میتوان در میزان مالیات مقطوع تعیین شده اثرگذار دانست.

ضمنا از عوامل دیگری که بر روی مالیات مقطوع سال جدید اثر گذار است میزان مالیات قطعی شده سال یا سالهای گذشته مودی است.

دیگر عاملی که برای تعیین مالیات مقطوع توافق تبصره ماده ۱۰۰ استفاده شده است ضریب اینتا کد فعالیت اقتصادی مودی است که به نوعی میتوان گفت ضریب فعالیت مودی نیز ملاک موثری در تعیین مالیات مقطوع قابل پرداخت است.

۱- مالیات مقطوع تعیین شده در فرم اظهارنامه تبصره ماده ۱۰۰ را بپذیرد و توافق کند و ترتیب پرداخت نقدی یا اقساطی آن مبلغ را بدهد.

۲- نسبت به مالیات تعیین شده به هر دلیلی اعتراض داشته باشد که در این حالت راهی ندارد جز اینکه توافق را نپذیرد و اظهارنامه معمولی ارسال کند و از میزان مالیات کمتری که در اظهارنامه مالیاتی عادی ابراز میکند با اسناد و مدارک لازم در زمان رسیدگی مالیات عملکرد، از خود دفاع کند تا بتواند مالیات عادلانهتری را پرداخت کند.